作者:云锋金融

来源:云锋金融

导读:2019年,逆全球化趋势明显,投资者们在不确定中寻求机会。承接了18年的惊心动魄,2019年虽然全球经济下行趋势明显,但风险资产却有不俗表现。

展望2020,这些全球顶尖投资机构都有哪些看法?

为此,本文收集了多家国际知名基金管理机构2020年展望观点,用15个问题梳理了他们对于经济和资产类别的观点。他们包括贝莱德BlackRock、联博AllianceBernstein、普信T. Rowe Price、富兰克林邓普顿Franklin Templeton、东方汇理Amundi、荷宝Robeco、安盛AXA、柏瑞Pinebridge、路博迈Neuberger Berman、施罗德Schroders等。此外,我们也总结了卖方高盛的观点,一并供参考。

一、宏观经济

Q1:未来经济要担忧吗?

承接2019年宏观不景气,全球经济增长放缓仍然是各机构担心的因素。但几乎所有资管机构都认为衰退不会到来,主要因为当下贸易纠纷缓和以及全球制造业复苏可能对经济形成支撑。

富兰克林邓普顿表示:纵观整个2020年,虽然衰退的可能性不大,但预计全球经济增长趋于下行,因此对风险较高的资产采取了适度的防御措施。

贝莱德则更为乐观,认为2020年经济增长应该会略微加快。工业生产的强劲增长、贸易的缓和,可能为周期性资产铺平道路。

但联博却认为当下的稳定不等于复苏。最新的调查数据(如美国制造业PMI)仍然指向工业产出萎缩。现在排除失业率上升、投资下降和整个经济恶化的可能性还为时过早。预计2020年全球经济将仅增长2.2%,将是自2009年以来的最低增长;美国增长1.5%、中国5.8%或5.9%、欧元区增长0.3%、日本GDP则同比下降0.4%。

Q2:2019年是全球降息潮,那么2020年央行们会如何做?

美联储主席鲍威尔曾表示如今进入了“低通胀、低增长”的新形态,当下通胀较温和,预期接近历史低点,各国央行都在努力推动经济复苏。

多家机构认为,长期来看,货币政策的空间正接近极限。欧日进一步的货币宽松措施会受限于负利率。各家对美联储的利率政策预期则存在分化。

富兰克林邓普顿指出,需求不足可能是通货紧缩的主要原因。

联博预测,通胀将横向波动,全球通胀率将从2019年的2.8%降至2020年的2.7%。政策利率将保持在目前的超低水平甚至更低。2020年,预计美联储将再降息75个基点;欧央行将实行进一步降息和更积极的资产购买计划。

Q3:如果货币政策空间有限,会有财政刺激吗?

各家普遍认为,2020年是美国的大选年,美国出台财政刺激的可能性不大。

贝莱德认为2020年的财政刺激可能来自美国以外的发达市场国家,尤其是欧日,以及中国以外的新兴市场。

Q4:美国会继续强下去吗?

2019年美国经济仍在扩张中,失业率低,消费强劲。步入2020年,很多机构认为经济大概率不会走向衰退,但仍有一些风险因素需要注意。

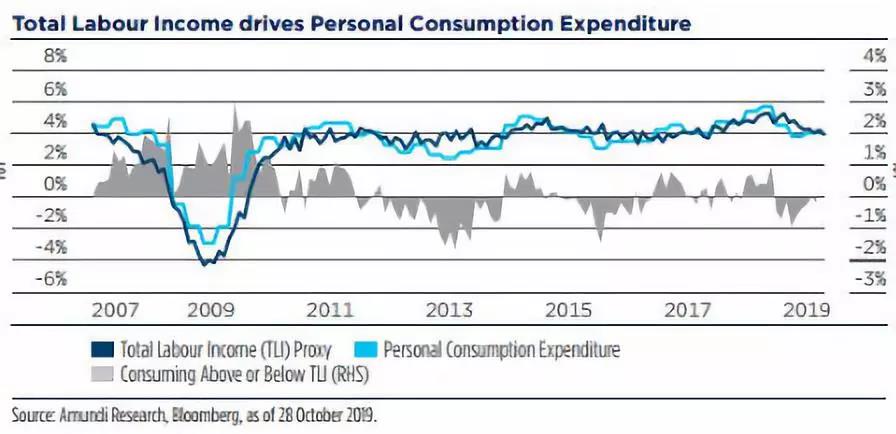

首先,多家机构提到美国劳动力成本上升的问题。施罗德指出,劳动力成本上升可能是2020年企业利润持续缩水的一个重要原因。服务行业的公司,尤其是零售商和餐馆,将受到最大的负面影响。Amundi观察劳动力市场的一些指标显示,招聘、岗位空缺和辞职率已在周期高点,可能会出现转折。

其次,制造业和资本投资较疲软。联博认为当下商业投资环境的疲软最终会蔓延到劳动力市场。T. Rowe Price也指出,资本支出的放缓阻碍了公司增长,如果没有足够强劲的经济增长来支撑企业盈利扩张,那么股市会有很大的下行空间。

再次,消费可能会放缓。Amundi认为通胀压力正在积聚,并已开始削弱家庭的购买力。2008年金融危机加剧了贫富差距,危机以来整体消费信贷增长、但汽车和信用卡贷款逾期率上升,显示低收入群体脆弱性增加。

劳动力收入对个人消费的驱动

数据来源:东方汇理

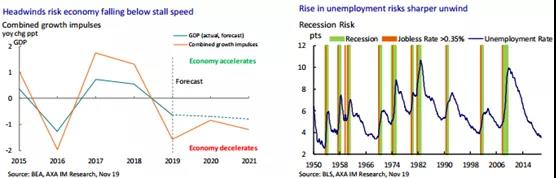

安盛也提出了与Amundi相似的观点:财政刺激力度进一步减弱,信贷息差持续扩大,抵押贷款信贷趋紧,这些都是经济周期后期的特征,预计到2020年美国经济增速将放缓至1.6%。

安盛对于美国经济增长的预期(左图)| 失业率与衰退风险(右图)

数据来源:安盛

Q5:关于已露疲态欧洲和日本,各大机构怎么看?

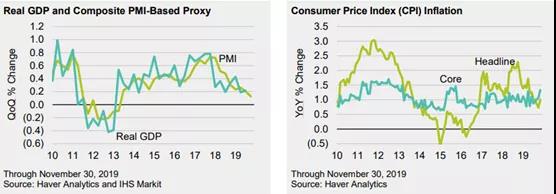

2019年,全球贸易放缓损害了德国制造业,欧洲经济增长疲软。11月以来,欧洲的数据有所好转,增长企稳。大部分机构对于欧洲的观点较一致:虽然最近缓和的迹象出现,最糟糕的时期可能已经过去,但欧洲的不确定性较大,没有足够的能力抵御全球的不利影响。

T. Rowe Price认为一些长期因素,如人口下降和生产力低下,可能会将欧洲2020年的增长限制在1%以内。

联博估计2020年欧洲的财政有望带动GDP上涨0.4%,但这并不足以将欧洲拉出经济下行泥潭。荷宝也认为欧洲经济增长前景依然黯淡,它在徒劳地等待财政刺激。

欧洲真实GDP与综合PMI(左图)| 欧洲CPI与核心CPI(右图)

数据来源:联博

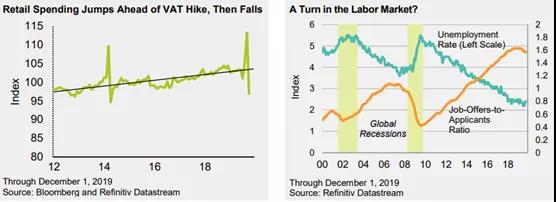

再来说日本,2019年增值税上调、贸易不稳定和自然灾害增加了日本经济下行的风险。展望2020年,各家机构对日本比对欧洲的观点更悲观,认为日本在2020年经济可能继续放缓。

日本零售支出收到增值税影响较大(左图)

从失业率来看劳动力市场可能出现拐点(右图)

数据来源:联博

Q6:新兴市场是香饽饽吗?

高度依赖全球经济的新兴市场在2019年波动不少,2020年更有可能会表现出更高的增长潜力。机构对新兴市场的看法较乐观。

安盛统计,2019年发展中经济体已有54家央行降息。预计2020年财政刺激方案会支持经济稳定增长。得益于刺激政策,东南亚经济体的增长速度应该会进一步企稳;印度有望复苏;拉丁美洲也很可能从非常低迷的水平开始恢复正常;土耳其可能会从货币和财政刺激中获益;中欧会继续呈现强劲增长。

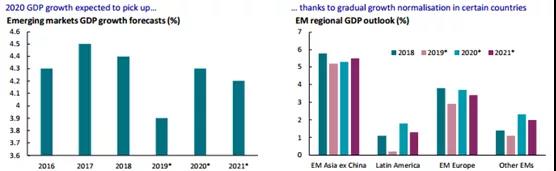

新兴市场GDP增长预期(左图)

新兴市场分地区GDP预期(右图)

数据来源:安盛

T. Rowe Price指出,如果美元在2020年走弱,汇率效应会增加新兴市场的吸引力。

Q7:大家都关注着中国的机会吗?

对于中国的看法比较分化。

很多机构看法积极,认为中国正处于结构性改革中,这种经济的再平衡最终可能会给投资者带来一个更有利的机会。

贝莱德看到了机遇。认为随着流向国企的资本减少、流向民企的资本增加,中国经济增长质量在改善,且在向外国投资者扩大开放资本市场。2020年上半年中国经济将出现强劲增长。高盛也看好2020年中国经济增长,认为将有利于高质量、低波动性的成长型企业。Pinebridge看好中国消费者崛起,预计总体上中国的经济复苏进展良好。

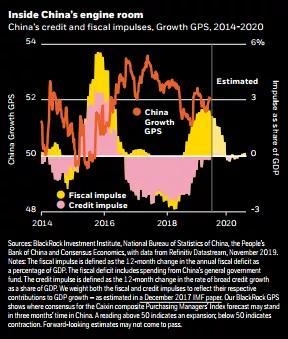

中国经济增长与财政和信贷刺激

图片来源:贝莱德

但也有机构认为2020年中国经济将继续放缓。安盛、联博、荷宝和T.Rowe Price认为中国在2020年将进一步放缓,原因多是因为人口结构、企业债务高企、结构性低增长率和贸易问题。

二、股票市场

尽管对经济看法有分化,各家对2020年的股票市场普遍较乐观。大买方们的展望普遍认为股市风格将发生转变:从大型到小型公司,从增长到价值,从防御性到周期性。

Q8:美股会现拐点还是会到新高?

各大行对美股的观点出现分化。如今美国经济较其他市场仍然较强,低利率环境也对其形成支持,但长期达成贸易协议的可能性不大、盈利有见顶的态势、再加上美国2020年总统大选也增加了市场的敏感度。

富兰克林邓普顿略微超配美股;贝莱德将美股由超配调至中性;Amundi维持平配。施罗德则认为2020年股市回报率可能有限,更多是板块内部的机会,例如持续的信息化趋势可能使大型科技公司受益。

Q9:看好哪些美股板块?

T. Rowe Price强调了公用事业板块,因为来自监管和技术的改变正在改善这个板块的增长模式,显现出新的潜力。对股市整体持有偏悲观的观点,而认为公用事业的防御性更具吸引力。

高盛继续建议增持信息类股科技股和工业股;对金融、通讯服务、房地产和材料持中性看法;低配医疗保健、非必需消费品、必需消费、能源和公共事业。

Q10:对于其他发达国家股票市场呢?

各大行对欧股和日股持谨慎看法。

富兰克林邓普顿略低配欧洲股票,认为欧央行的宽松政策,市场似乎已经全部消化。贝莱德将欧股由中性调至低配。Amundi认为如果全球制造业走出谷底将使欧股受惠。

富兰克林邓普顿低配日股,认为全球经济增长下行对日本市场不利。Amundi指出,自2016年,日本企业盈利增长一直不如其他国家,明年也可能如此。

贝莱德则调高了对日股的配置,全球制造业的复苏和中美贸易的缓和会对其提振。

Q11:新兴市场股万众瞩目?

大多机构的观点比较乐观。

富兰克林邓普顿指出在当前全球贸易不确定的环境下,加之大宗商品前景不太乐观,已降低了对新兴市场股市的信心。但相对于发达市场,新兴市场的估值很有吸引力。

贝莱德将新兴市场股票由中性调为超配。全球经济复苏将给新兴市场带来机会,央行(除中国)更有可能持续宽松,来促进增长并利好股票市场。

Amundi预期部分新兴市场本地股票仍将稳健并具防守性,或可为投资者带来投资良机。同时看好A股。

三、固定收益市场

在全球低利率的环境下,发达国家政府债的配置价值下降,仅有个别机构认为其在组合中仍具有对冲风险的作用。

大部分机构认为在低息环境下追求收益是2020年的主题,对全球信用债市普遍看好,但对信用债子类别观点分化。

Q12:大行们对哪类债尤其乐观?

对新兴市场信用债乐观。

整体上是因为目前的利率的环境非常有利于新兴市场信用债券,而新兴市场进一步宽松的可能性大,追求收益依然是2020年的主题。

T. Rowe Price认为低利率甚至负利率的环境使得新兴市场信用债依然有很大的吸引力。

PineBridge认为低增长、低通胀、无衰退的基本经济前景支持信贷利差资产。与发达市场相比,新兴市场高收益证券(而非投资级证券)的风险调整回报率更高。此外,全球企业违约率将维持在历史平均水平以下的低水平,但应该会从2019年的水平上升到更接近长期趋势的水平。

Q13:对于债市,机构们认为何处可取得收益?

整体来看,机构们较为青睐可提供更好收益的是亚洲债,包括本币和硬通货债。

Amundi看好新兴市场信用债及欧洲投资级企业债券和部分利率债。在宽松环境下,新兴市场债券仍具吸引力,尤其是新兴市场美元债,以本币计价的债券亦有可能在明年提供投资机会。对于欧洲投资级别企业债券,尤其是BBB级债券与金融债券,Amundi认为欧央行的对信用债购买可能带来稳定的资金,利好该市场。利率债方面,考虑到欧洲央行的行动、意大利刚筹组政治联盟,Amundi仍看好欧洲主要外围国家(西班牙与意大利)的政府债。

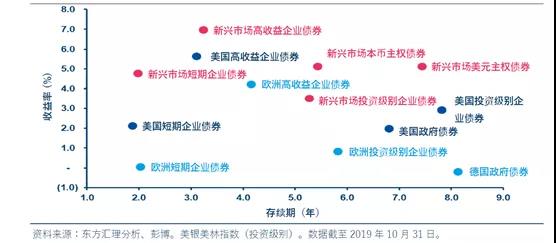

各类资产存续期与收益率分布

数据来源:Amundi

安联看好美国和亚洲的高收益债。在传统债券低收益甚至负收益情况下,美国以及亚洲的高收益债将受到追捧。

贝莱德看好全球高收益债和亚洲债。在稳定的货币政策和增长前景的支撑下,贝莱德上调了高收益债的评级。关于亚洲债,贝莱德认为亚洲各国央行有放松政策的空间,货币稳定而且估值有吸引力。

PineBridge看好信贷资产。PineBridge认为信贷风险资产的表现好是因为市场对收益率的持续渴望,以及人们相信央行先发制人的行动将防止衰退。

然而,荷宝并不看好高收益债券。它认为2019年高收益债的涨幅难以延续到2020年。企业的资产负债率正在恶化,市场流动性可能成为问题。

Q14:大行们不看好哪些?

贝莱德不看好德国政府债券和欧元区外围国家政府债券。认为价格已经反映了欧央行的宽松政策的立场,而且将利率压低至更低水平的空间有限。对欧元区外围国家,如意大利和西班牙,收益率和息差不足以补偿该地区的政治风险冲击。

此外,贝莱德不看好全球投资级债券,认为其估值较高,同时在风险情绪普遍回暖的情况下,票面利率较低的投资级债券相对缺乏吸引力。

四、2020年关注的风险

主要的风险点集中在贸易问题、美国总统大选和英国脱欧。

Q15:如何看待中美贸易问题和英国脱欧问题?

总体上,各家认为贸易对全球经济影响减弱,但不是短期能解决的问题。

贝莱德认为中美之间的贸易关系短暂的蜜月期可能会结束。安盛认为2020年上半年,贸易紧张可能会缓和,但难以达成长期协议。Pinebridge认为中美贸易摩擦在2020年依然不会好转,并会对企业投资造成影响。

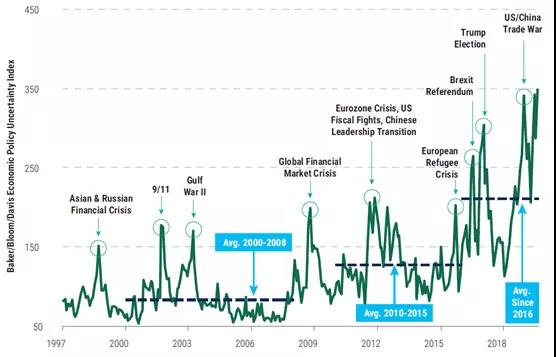

不同时期的政治不确定性平均值

来源:Pinebridge

施罗德认为贸易谈判和美国大选息息相关。贸易方面不太可能达成任何有意义的协议,支持暂停关税的一方多是想为2020年的总统大选拉选票。